Стейблкоины – это тип криптовалют, стоимость которых привязана к фиатным деньгам или драгоценным металлам. Чаще всего, стейблкоины привязаны к доллару США, из расчета 1 актив = 1 доллар.

Стейблкоины в первую очередь используются криптовалютными биржами для быстрой и дешевой передачи друг другу большого количества долларов и обычными пользователями при торговле на криптобирже, без необходимости использовать банковскую систему.

Использование стейблкоинов значительно сокращает комиссии за транзакции и позволяет не связываться с правовыми ограничениями со стороны банков, при этом рынок получает инструмент для удобной торговли и хеджирования средств в краткосрочной перспективе.

Навигация по материалу:

- 1 Виды стейблкоинов

- 2 Почему стейблкоины важны?

- 3 Как можно использовать стейблкоины?

- 4 Где можно купить стейблкоины? ТОП-5 криптобирж

- 5 Как появились стейблкоины?

- 6 Что такое стейблкоин?

- 7 Зачем нужны стабильные монеты?

- 8 Типы стейблкоинов

- 9 Обзор рынка стейблкоинов

- 10 ТОП-5 стейблкоинов, список на 2022 год

- 11 Важные цифры — стабильность и ликвидность

- 12 Перспективы и тренды развития стейблкоинов

Виды стейблкоинов

- Фиатные стейблкоины — самая популярная стабильная виртуальная валюта, стоимость которой может быть обеспечена фиатной валютой, золотом или ценными бумагами. К фиатными стейблкоинам можно отнести USDT, USDC, BUSD и другие.

- Криптовалютные стейблкоины — цифровые стабильные активы, которые обеспечены другой криптовалютой (что логично из названия), а их стоимость может быть привязана, например, к любой фиатной валюте (например, доллар). Яркий пример — DAI от MakerDAO, представляющий собой платформу смарт-контрактов, которая позволяет выпускать стейблкоин DAI под залог высоколиквидных и низковолатильных криптовалют.

- Алгоритмические стейблкоины предназначены для достижения ценовой стабильности, а также для балансировки оборотного предложения актива за счет привязки к резервному активу. Простыми словами, алгоритмический стейблкоин использует лежащий в основе алгоритм, который может выпускать больше монет, когда их цена растет, и покупать их с рынка, когда цена падает. Яркий пример — USD от Terra, которые вчера по капитализации обошел стейблкоин от биржи Binance — BUSD.

- Цифровые валюты центральных банков (CBDC) — электронное обязательство монетарного регулятора, номинированное в национальной счетной единице и служащее средством платежа, меры и сохранения стоимости. Другими словами, это такая же фиатная валюта, только в электронном виде. CBDC создали для полного контроля над гражданами конкретной страны. Цифровые валюты центральных банков можно запрограммировать любым удобным образом, например указать срок годности, или группу товаров, на которую можно потратить CBDC.

Как правило, пользователи криптовалют используют стабильные цифровые активы для покупки других криптовалют на биржах, а также для фиксации прибыли (продажа). Также стейблкоины удобно использовать, если криптовалюту необходимо перевести с одной биржи на другую, или с биржи на кошелек для использования в DeFi-сервисах.

Особый интерес к стабильным активам испытывают частные компании — например, Visa разрешает проводить транзакции с помощью USD Coin. Используя стейблкоины, корпораты одновременно минимизируют риски, используя практически безволатильный актив, в то же время якобы «внедряют криптовалюты в массы».

Почему стейблкоины важны?

- Стейблкоины — островок стабильности на волатильном рынке.Стейблкоины имеют такую же ценность для криптовалютных инвесторов и трейдеров, как и фиатная валюта для участников традиционных рынков — они обеспечивают стабильность. Например, если традиционные инвесторы при повышении волатильности могут направить часть активов из своих портфелей в наличные или казначейские облигации, то криптовалютные инвесторы могут перейти в стейблкоины.

- Стейблкоины — это быстрое и эффективное средство торговли. Криптовалютные инвесторы и трейдеры часто обращаются к стейблкоинам в условиях волатильного рынка. Покупка стейблкоинов позволяет им оставаться на рынке криптовалют и оперативно заключать новые сделки, не дожидаясь перевода фиатных денег в течение нескольких дней.

- Стейблкоины увеличивают ликвидность и объем на рынке криптовалют. Стабильность и эффективность стейблкоинов внушают доверие на криптовалютном рынке, поэтому с ним готовы взаимодействовать больше людей. Рост числа участников рынка увеличивает объем торгов и рыночную капитализацию. Это, в свою очередь, приводит к большей ликвидности, что повышает эффективность криптовалютного рынка. Улучшение эффективности также обеспечивает более точное ценообразование активов, что приводит к более справедливым ценам на активы и более узким спредам между спросом и предложением.

Как можно использовать стейблкоины?

- Свести к минимуму волатильность. Такие активы, как стейблкоины, могут дать не склонным к риску покупателям и продавцам уверенность в том, что стоимость их токенов не будет непредсказуемо расти или падать в ближайшем будущем. Стабильность стейблкоинов подходит как для новичков, так и для опытных трейдеров, и делает их хорошим активом для сбережения или инвестирования, особенно в периоды медвежьего рынка.

- Зарабатывать проценты. Трейдеры и инвесторы могут получать проценты с помощью стейблкоинов путем кредитования и стейкинга. Кредитование — это одалживание стейблкоинов взамен на процентные платежи от заемщиков. Стейкинг — это процесс, посредством которого осуществляется проверка криптовалютных транзакций. Внося свои монеты в стейкинг, вы получаете возможность получить вознаграждение. Чем больше монет вы вносите, тем потенциально больше можете заработать. Крупнейшая криптобиржа Binance предлагает полный набор продуктов для различных финансовых потребностей. Криптоинвесторы могут купить стейблкоины, такие как Binance USD (BUSD), и зарабатывать капитализированные проценты через Binance Earn. Узнайте об этом подробнее здесь.

- Легко и быстро переводить активы. Вам не нужен банковский счет для хранения стейблкоинов, а еще их легко перевести благодаря быстрой обработке транзакции и низкой комиссии. Кроме того, стейблкоины можно быстро переводить по всему миру, в том числе в те места, где трудно купить доллары США или где местная валюта нестабильна.

Где можно купить стейблкоины? ТОП-5 криптобирж

Для безопасной и удобной покупки стейблкоинов и других криптоактивов мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежнее всего площадки с наибольшим оборотом денежных средств, уже несколько лет крупнейшей криптовалютной биржей в мире является Binance. Площадка Binance является самой популярной криптобиржей и на территории СНГ, поскольку имеет максимальные объёмы торгов и поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробный гайд: Как купить биткоин на криптобирже за рубли?

| # | Биржа криптовалют | Официальный сайт | Оценка площадки |

|---|---|---|---|

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | Huobi | https://huobi.com | 7.5 |

| 3 | Exmo | https://exmo.me | 6.9 |

| 4 | Yobit | https://yobit.net | 6.3 |

| 5 | OKEx | https://okex.com | 6.1 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж:

- Надежность работы — стабильность доступа ко всем функциям платформы, включая бесперебойную торговлю, ввод и вывод средств, а также срок работы на рынке и суточный объем торгов.

- Комиссии – размер комиссии за торговые операции внутри площадки и вывод активов.

- Отзывы и поддержка – анализируем отзывы пользователей и качество работы техподдержки.

- Удобство интерфейса – оцениваем функциональность и интуитивность интерфейса, возможные ошибки и сбои при работе с биржей.

- Особенности платформы – наличие дополнительных возможностей — фьючерсы, опционы, стейкинг и прочее.

- Итоговая оценка – среднее число баллов по всем показателям, определяет место в рейтинге.

Как появились стейблкоины?

Спорный вопрос, возникший еще с появлением биткоина 10 лет назад, о том смогут ли составить конкуренцию традиционным типам валют электронные или виртуальные деньги, можно уже с полной уверенностью сказать решен в пользу последних.

Тому свидетельство практически лавинообразное появление множества криптовалютных бирж, криптообменников, платежных сервисов, блокчейн стартапов, и даже распространение банкоматов, торгующих криптой – криптоматов. Мало того, многие корпорации, банки, инвестиционные фонды с мировым именем лихорадочно вводят у себя отделы по работе с блокчейном, нанимая спешно специалистов.

Однако, не смотря на столь впечатляющие перспективы криптовалют, все же у них есть ряд недостатков, одним из которых является высокая волатильность. Т.е. быстрое и сильное изменение курса в течение определенного временного периода. Это создает серьезные трудности при использовании крипты, как платежного средства — «здесь и сейчас».

Одной из попыток решения такой проблемы является создание некоторых гибридных криптовалют, служащими нечто средним между привычными фиатными деньгами и криптовалютами в чистом виде — стейблкоинов. Об этой интересной новации в мире криптовалюты и будет рассказано в этой статье.

Что такое стейблкоин?

Точного или официального определения, что такое стейблкоин (далее по тексту – СК) (от англ. stable — стабильный, фиксированный) пока еще нет. В качестве основы можно принять определение, которое есть в таких финансовых авторитетных аналитических изданиях, как Bloomerg.

Под стейблкоином понимается криптовалютный актив, текущая стоимость которого обеспечена одним из традиционных и ликвидных типов активов — валютой, товарными ценностями, т.е. активами, принятыми в мировой финансовой практике, как надежное и законное средство расчета.

Основная задача стейблкоина — это сгладить волатильность криптовалюты, за счет того, что ее цена (курсовая стоимость на рынке) «привязана» к цене, например, доллара США, швейцарского франка или золота.

Здесь вполне уместна аналогия того, что было до 1973 года, когда, и американский доллар, и даже советский рубль были обеспечены полновесным золотом, имели «золотой стандарт». Использование такой практики предполагает следующие преимущества стейблкоинов:

- прогнозируемый курс криптовалюты, что позволяет производить расчеты даже по долгосрочным контрактам межу контрагентами;

- страховка от резкого обесценения криптовалюты, особенно при использовании информационных манипуляторных технологий инсайдерами;

- возможность использования обеспеченной активами крипты, как средство накопления и резервирования;

При всех преимуществах такого решения проблемы волатильности, у любого СК есть один большой недостаток. Дело в том, что процент обеспеченности или ликвидность СК определят тот, кто ее выпустил. Т.е. проблему манипулирования курсом со стороны эмитента, стейблкоины решить не могут.

Вот почему пока что биткоин остается надежным средством сбережения или как его называют «цифровым золотом». Он является полностью децентрализованной криптой, никто не может манипулировать его курсом, обесценить, напечатать еще или понизить процент обеспеченности чем то ценным.

Зачем нужны стабильные монеты?

Высокая волатильность затрудняет (или даже делает невозможным) ежедневное использование криптовалюты. Когда вероятность инфляции высокая, людям следует использовать стейблкоины. У данной формы денег есть возможность стать резервной валютой для стран с высоким уровнем инфляции и обеспечить стабильность во всём мире. Основная идея стейблкоина — предоставить лучшие возможности криптовалютного мира и банковской индустрии.

Тот факт, что стейблкоины обеспечены активами, делает их более привлекательными в качестве средства обмена и в большей степени в качестве инструмента сбережения. Благодаря этим особенностям использование стейблкоинов вместо фиатных денег представляется более реалистичным.

Типы стейблкоинов

Криптовалютный рынок еще только начал завоевывать мировое финансовое пространство и следует быть готовым к тому, что появится огромное множество криптовалют, типов, разновидностей.

Стейблкоины можно разделить на три категории:

- Стейблкоины, обеспеченные фиатом;

- Стейблкоины, обеспеченные криптовалютой;

- Необеспеченные стейблкоины.

Обеспеченные фиатными валютами

Такие стейблкоины преимущественно работают по схеме, когда число выпущенной цифровой монеты равно сумме используемых для ее «подстраховки» реальных, надежных денег. Для этих целей пока в основном используется доллар США – самое надежное международное средство расчетов. Однако уже имеются попытки сделать СК на базе других мировых валют.

В частности Китай имеет планы к 2022 году полноценно запустить цифровой юань. Несмотря на столь положительный момент все эти обеспеченные фиатом стейблкоины имеют следующие ограничения:

- СК несет те курсовые риски, что и валюта, которая служит средством его обеспечения,

- не все платежные системы, в том числе и криптовалютные, могут принять или обслуживать подобный тип СК

- существует реальный риск манипулирования курсом, так как никто точно не знает — сколько будет использовано долларов или другого фиата для обеспечения СК (проблема децентрализации). Наиболее используемые СК на базе фиата — это TrueUSD (TUSD), USD Tether (USDT), USD Coin (USDC), Paxos Standard (PAX), Gemini Dollar (GUSD), Bitcoin Air (USDAP)

Преимущества стейблкоинов обеспеченных фиатом

- Стабильность. В отличие от высоковолатильных криптовалют стейблкоины, обеспеченные фиатом, привязаны к активу, стоимость которого не меняется так быстро.

- Простота. Многие криптовалюты находятся в очень сложных системах. По крайней мере, они кажутся довольно сложными для людей, не принадлежащих к криптовалютному миру. Однако стейблкоины, обеспеченные фиатом, просты, и поэтому они выглядят привлекательно.

Недостатки стейблкоинов обеспеченных фиатом

- Сторонняя организация. В то время как весь криптомир пытается избежать участия посредников, стейблкоины, поддерживаемые фиатом, находятся под строгим контролем. В противном случае невозможно обеспечить безопасность и связь между фиатными деньгами и стейблкоинами. Таким образом, пользователи должны доверять третьей стороне.

- Централизация. Соотношение 1:1 может быть обеспечено только в случае централизации.

- Аудит. Аудит — это часть системы контроля. Он помогает обеспечивать все специальные функции.

- Медленный вывод средств.

Обеспеченные криптовалютой

Это криптовалюта где в качестве базового актива используется более надежный и ликвидный цифровой инструмент. Как правило, в основном используется для обеспечения биткоин, риппл и эфир. Иногда практикуется привязка СК к «корзине» криптовалют.

Этот вариант не особо решает проблемы волатильности курса, но зато повышает степень доверия пользователей к данной цифровой монете. Пример из практики СК — «DAI», обеспечиваемый Ethereum (ЕТН).

Преимущества стейблкоинов обеспеченных криптовалютой

- Децентрализация. Благодаря использованию цифровой валюты в качестве резервной можно избежать централизации.

- Прозрачность. Каждый может контролировать блокчейн, поэтому необходимости в аудиторах нет.

- Более высокая ликвидность.

- Более быстрое регулирование.

Недостатки стейблкоинов обеспеченных криптовалютой

- Более низкая степень стабильности. По сравнению со стейблкоинами, обеспеченными фиатом, здесь уровень стабильности ниже. Причина в том, что криптовалюты в целом менее стабильны.

- Зависимость. В этом случае стейблкоины привязаны к жизнеспособности другой криптовалюты.

- Сложность. Система стейблкоинов, обеспеченных криптовалютой, более сложна для пользователей, чем система стейблкоинов, обеспеченных фиатом.

Примеры стейблкоинов, обеспеченных криптовалютой — Dai (DAI) и bitUSD (BITUSD).

Необеспеченные

Такие стейблкоины сравнительно редки при использовании в практике расчетов. Главным образом задача тех, кто выпускает такие монеты — это получить дополнительный доход в виде сеньоража (Seigniorage). Т.е. доход получаемый эмитентом криптовалюты от того, что ее пользователи осуществляют все расчеты только через платежные сервера владельца крипты, оплачивая ему процент комиссии.

Эта модель поначалу широко использовалась на первичном рынке размещения криптовалют ICO, пик которого пришелся на середину 2016 и конец 2017 гг.

Основное отличие необеспеченного СК от остальных альткоинов состоит в том, что эмитент поддерживает некоторый уровень ликвидности в платежной системе, периодически нейтрализуя скачки курса СК.

Преимущества необеспеченных стейблкоинов

- Нет необходимости в залоге/обеспечении

- Более высокая степень децентрализации. Однако это зависит от ситуации на рынке и резервных активов.

Недостатки стейблкоинов без обеспечения

- Сложность использования.

- Сложность системного анализа.

- Потребность в высоком спросе на этот тип стейблкоина.

- Высокая степень уязвимости.

Примеры стейблкоинов без обеспечения — SagaCoin (SAGA) и Havven (HAV).

Обзор рынка стейблкоинов

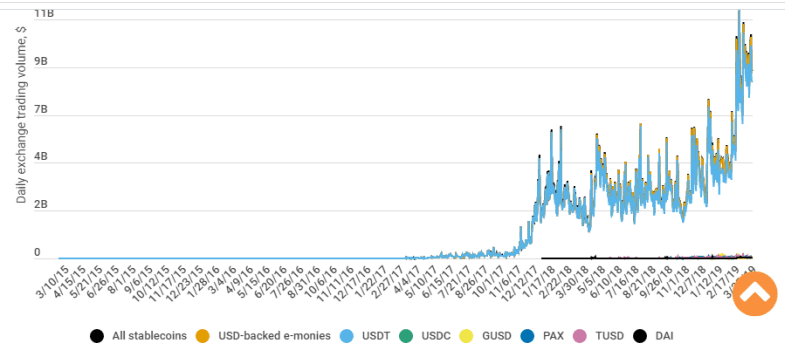

Несмотря на свою относительную молодость, рынок СК за период с 2018 по 2021 год показал впечатляющую динамику. Так, за это время появились на рынке более 200 новых СК и блокчейн – проектов, использующих этот формат крипты.

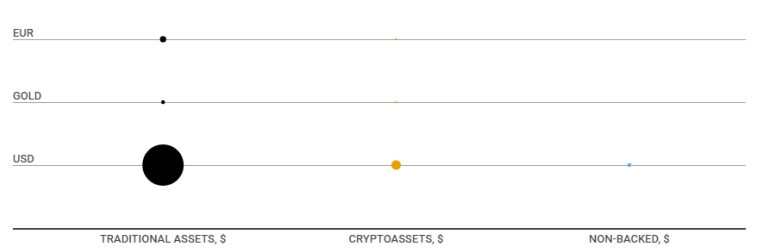

Распределение долей СК по типам, используемых активов в качестве обеспечения, представлено на рисунке выше.

Лидирующее положение на рынке производных криптовалют СК занимает пока Tether, с доминированием в 75%.

Объем торгов СК основных типов пока невелик и достигает в моменте 120 млрд. долларов. Но динамика пока остается восходящей и по мере роста спроса на криптоактивы в виду, например, надвигающегося мощного экономического кризиса, темпы роста использования СК примут экспоненциальный вид.

Стейблкоины с фиатным обеспечением

Первый и самый распространенный вид стейблкоинов — обеспеченные (backed) токены на блокчейнах публичных криптовалют. Самый первый и популярный из ныне существующих стейблкоинов — USDT (Tether) — появился в 2014 году, а в начале 2021-го его капитализация превысила $25 миллиардов.

Подавляющее большинство стейблкоинов, привязанных к фиатным валютам, номинированы в долларах США. Они заняли свободную нишу, как криптовалютный инструмент с минимальной волатильностью. Все самые популярные обеспеченные стейблкоины выпускаются криптовалютными биржами:

- USDT — Bitfinex;

- USDC — Coinbase;

- BUSD — Binance;

- GUSD — Gemini.

Эмитенты классических стейблкоинов декларируют их обеспечение реальными долларами на банковском счете или пакетом гособлигаций в соотношении 1:1. Поэтому 1 токен практически всегда стоит 1 доллар, его цена редко отклоняется более чем на десятые доли процента. Но все не так просто. Реальное обеспечение таких стейблкоинов не всегда возможно верифицировать, приходится доверять отчетности эмитента — криптовалютной компании, часто зарегистрированной в офшоре.

Пользователи обеспеченных фиатом стейблкоинов почти не задумываются об их реальном обеспечении, так как удобство использования превышает все сомнения и риски. Стабильность их цены поддерживается доверием, почти без использования рыночных или технических методов.

Главное о сути «обеспеченных» стейблкоинов. У них есть централизованный эмитент — организация, несущая экономическую и юридическую ответственность, и обеспечение фиатной валютой на банковском счете. Фактически это не криптовалюты, а токенизированный фиат — электронные деньги на блокчейне. Концептуально они аналогичны платежным системам, таким как PayPal или Webmoney. С технической стороны их главное отличие — прозрачность транзакций, так как они проходят через публичные блокчейны.

Алгоритмические стейблкоины

Децентрализованные или алгоритмические, стейблкоины появились даже немного раньше. Первые из них были запущены на блокчейне Bitshares еще в 2013 году. Их обеспечение состояло исключительно в базовом токене блокчейна — BTS, вследствие его волатильности эти стейблкоины оказались недостаточно стабильными.

Самый популярный из существующих децентрализованных стейблкоинов, DAI на блокчейне Ethereum, запущен в 2017 году. Привязка к доллару США поддерживается рыночными и техническими механизмами на основе смарт-контрактов, реализующих алгоритм стабилизации цены. Поэтому стейблкоины этого типа и получили название «алгоритмических».

Алгоритмический стейблкоин работает поверх публичного блокчейна с обеспечением из его базовой криптовалюты — например, ETH. Обеспечение в виде эфира блокируется в смарт-контракте и на его базе запускается криптоактив. Стабильность цены достигается механизмом CDP (Collateral Debt Position) и избыточностью обеспечения, достигающей в среднем 50%. При погашении токенов пользователь получает ETH обратно в свой кошелек.

Таким образом, с помощью алгоритмов регулирования цены создается стабильный криптоактив без участия фиатных валют и необходимости связи с традиционной финансовой системой. Алгоритмические стейблкоины работают как криптовалюты. В отличие от USDT и его аналогов они децентрализованы и не подчиняются единому эмитенту и регуляторам.

Сейчас в криптоиндустрии доминируют обеспеченные стейблкоины. Механизмы их работы более понятны людям, так как близки к уже привычным электронным деньгам. В случае рыночных потрясений они лучше выдерживают привязку к доллару. Привязка алгоритмических стейблкоинов в периоды кризисов работает хуже, и они более волатильны.

Еще один существенный фактор состоит в том, что USDT занял серьезную нишу в реальной экономике. Например, в пересылке денег рыночными торговцами из Москвы в Китай и международных переводах во множестве других стран. Мгновенные переводы, низкие комиссии и отсутствие процедур KYC/AML на многих биржах делают классические стейблкоины очень удобным инструментом.

Алгоритмические стейблкоины широко используются в рамках индустрии DeFi, но пока не могут выйти за ее пределы. Им только предстоит найти применение в реальных экономических операциях.

Государственные и банковские стейблкоины

Центральные банки сразу восприняли криптовалюты как потенциальную угрозу стабильности финансовой системы, монополии в денежной эмиссии и причину возможного падения спроса на резервы в фиатных валютах. В конце 2013 — начале 2014 года большинство ЦБ выпустили первоначальные заявления и предупреждения о криптоактивах.

После нескольких лет наблюдения за криптовалютным рынком ЦБ большинства стран пришли к необходимости контроля за оборотом криптоактивов и регулирования бизнеса. Со своей стороны, центральные и коммерческие банки работают над выпуском стейблкоинов, подобных Tether.

Концепция выпуска цифровых валют центральных банков (ЦВЦБ, или англ. CBDC) понятна ЦБ, так как они очень близки к обычным безналичным деньгам. Идет движение к созданию проектов, которые будут полностью контролироваться ЦБ и все операции будут прозрачны для регулятора.

Выпуском CBDC центральные банки стремятся создать контролируемую, безопасную и стабильную денежную систему, которая снизит стимулы для создания криптовалют и других частных денег. В отличие от них, CBDC будут поддерживаться центробанками аналогично национальным валютам и иметь статус законного платежного средства.

ТОП-5 стейблкоинов, список на 2022 год

Цифровыми монетами, соответствующие стандарту «СК» и имеющие непосредственное практическое применение, являются:

- Tether (USDT) — абсолютный лидер рынка стейблкоинов по объему выпущенных средств и ежедневным транзакциям.

- True USD — как заявляют разработчики, ликвидность этого токена обеспечена в соотношении 1 к 1. Это, как бы оцифрованный доллар США.

- USD Coin – используется для торгов на криптобиржах Coinbase и Circle

- Gemini USD – применятся в торгах на одноименной криптовалютной бирже

- PAX – Paxos Standard Token. Используется для расчетов на торговых платформах Binance и Okex.

Важные цифры — стабильность и ликвидность

С точки зрения сегодняшнего пользователя для стейблкоина критически важны два фактора: стабильность и ликвидность.

- Стабильность — показатель того, насколько монета отклоняется от целевой цены ($1),

- Ликвидность же показывает, сколько монет можно купить или продать без значимого влияния на рынок, или стоимость проскальзывания.

Стабильность может быть аппроксимирована различными показателями волатильности, хотя в случае со стейблкоинами вернее будет говорить о ценовых выбросах, а не о стандартном отклонении, о ликвидности же можно судить по объему торгов — чем больше объем сделок, тем дешевле обойдется каждая из них.

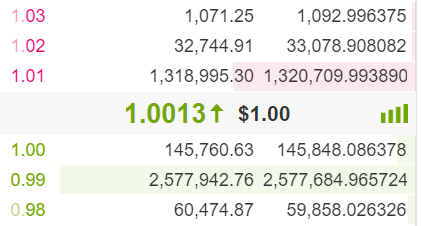

Если измерять этот параметр более точно, то нужно брать книгу заказов и смотреть, сколько можно продать или купить мгновенно в пределах заданного диапазона проскальзывания (скажем, 1%).

На практике эти два фактора коррелируют: чем больше ликвидность стейблкиона, тем менее он восприимчив к кратковременным выбросам цен. И по этим двум факторам — стабильности и ликвидности — пока никто даже близко не догоняет Tether.

Я включил в таблицу рыночную капитализацию, потому что это число, которое многих интересует — но оно может быть обманчивым. Например, хотя рыночная капитализация Dai примерно равна таковой у TrueUSD, первая намного менее ликвидна.

Ниже можно видеть, что пара TUSD/USDT на бирже Binance невероятно ликвидна — с несколькими миллионами долларов наличной ликвидности, доступными в пределах 1-процентного отклонения цены.

Я не считаю эти цифры ликвидности непосредственно для TUSD, так как большинство людей заинтересовано в торговле стейблкоинами за BTC или ETH, а не между собой.

Если монета используется в качестве носителя стоимости (НС), мы ожидаем от нее высокой рыночной капитализации — монета стоит больше долларов. Если это средство обмена (СО), речь может идти скорее про объем — монетой много торгуют.

Я включил в таблицу включил меру скорости денег, рассчитываемую как Средний ежедневный объем / Рыночная капитализация. У Tether этот параметр невероятно высок (это годовая скорость более 300, для сравнения, у M1 доллара — всех долларов, кроме резервов банков, — скорость около 6), что указывает, что криптовалюта используется в основном как средство обмена, а также может быть индикатором того, что люди активно избегают хранить капиталы в Tether.

Перспективы и тренды развития стейблкоинов

С точки зрения конечного пользователя CBDC и банковские токены очень похожи на обеспеченные фиатом стейблкоины. Поэтому эти три группы активов будут напрямую конкурировать и пытаться вытеснить друг друга с рынка.

Главное преимущество стейблкоинов частных банков в большом охвате, пользовательской базе и твердой репутации традиционных финансовых институтов. Люди будут пользоваться ими аналогично другим банковским продуктам, в тех же приложениях. Поэтому стейблкоины частных компаний, такие как JPM Coin и Libra, вызывают серьезные опасения у регуляторов.

Традиционные крипто-стейблкоины в такой компании могут оказаться невостребованными. Они, вероятно, выживут, но будут испытывать сильное давление и обороты заметно снизятся. Их функции будут перехвачены банками и CBDC, при этом соперники не будут испытывать дефицита доверия.

Наиболее сильные позиции имеют CBDC за счет административного ресурса. Регуляторам уже удалось заметно затормозить выпуск Libra, и, возможно, токен не появится на рынке до решения всех юридических вопросов. Государство полностью заберет нишу «электронных денег на блокчейне», посторонние игроки в этой области ему не нужны. Этот процесс уже происходит в Китае на уровне пилотного проекта — миллионы китайцев в нескольких регионах пользуются цифровым юанем, и их число будет только расти.

Широкое распространение CBDC и упразднение наличных очень интересно правительствам. Это настоящая база для финансовой инфраструктуры государства XXI века, когда есть полный контроль над всеми операциями, денежными потоками частных лиц и компаний. При этом не нужны физические проверки, все движения видны технологически, ничего спрятать невозможно. Другие ЦБ рано или поздно придут к этой концепции, на разных уровнях контроля и возможной степени приватности для граждан.

На усиление государственного контроля криптосообщество будет отвечать новыми проектами децентрализованных стабильных криптоактивов. Именно в такой запутанной ситуации могут себя проявить усовершенствованные алгоритмические стейблкоины, которые не зависят от банков и регуляторов. В криптоиндустрии к ним перейдут функции, которые сейчас выполняют USDT и другие обеспеченные стейблкоины. Они станут настоящими стабильными криптовалютами, а не электронными деньгами.

Следующий шаг — некий новый блокчейн со стабильной ценой и очень низкой волатильностью, который сможет использоваться как обычная фиатная валюта, но без привязки к доллару или евро. Нужны механизмы стабильности криптовалют, встроенные в архитектуру блокчейна, и криптовалюты с изначально стабильной ценой, а не надстройкой над чем-то волатильным. Главной их целью станет отказ от привязки к доллару или евро.

Для их создания возможна механика, подобная традиционным рынкам на основе облигаций — аналогично тому как доллар поддерживается бондами (казначейские обязательства). Для этого нужно, чтобы появился токен на блокчейне с встроенной стабильностью. Пока такие механизмы еще не разработаны.

С другой стороны, на фоне пандемии и ускорения эмиссии фиатные валюты обесцениваются все быстрее. Сейчас вариант падения доллара в несколько раз уже не выглядит фантастическим. Сама привязка криптовалют к падающим фиатным валютам становится опасной и излишней. И если в перспективе пяти лет появится стабильная криптовалюта с такой же волатильностью к доллару, как, например, швейцарский франк — она сможет выйти на глобальный уровень и станет основой по-настоящему децентрализованной финансовой системы.

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.

- Инструкция: Как новичку купить биткоин на крипто-бирже за рубли? - 17.05.2024

- Binance Earn — как получать пассивный доход от хранения криптовалюты на бирже Binance? - 17.05.2024

- Что такое стейкинг и как получать пассивный доход от криптовалют? - 26.12.2022

- Конфискация криптовалюты в России: как работает механизм изъятия криптоактивов? - 26.12.2022

- Как минимизировать риски при торговле фьючерсами на Binance Futures? - 26.12.2022